- Accueil

- Solutions numériques

- Navis

- Navis Fiscal

Navis Fiscal

Un fonds documentaire juridique dédié à la fiscalité et mis à jour en continu

- Un fonds documentaire juridique dédié à la fiscalité et mis à jour en continu

- Des solutions juridiques exhaustives et opérationnelles en matière de fiscalité française

- De vrais choix éditoriaux dictés par nos 30 rédacteurs en droit fiscal.

- Navis remporte le trophée or dans la catégorie "Documentation technique - périodiques" du Palmères Le Monde du Chiffre 2025

En quoi cela va vous aider dans votre quotidien ?

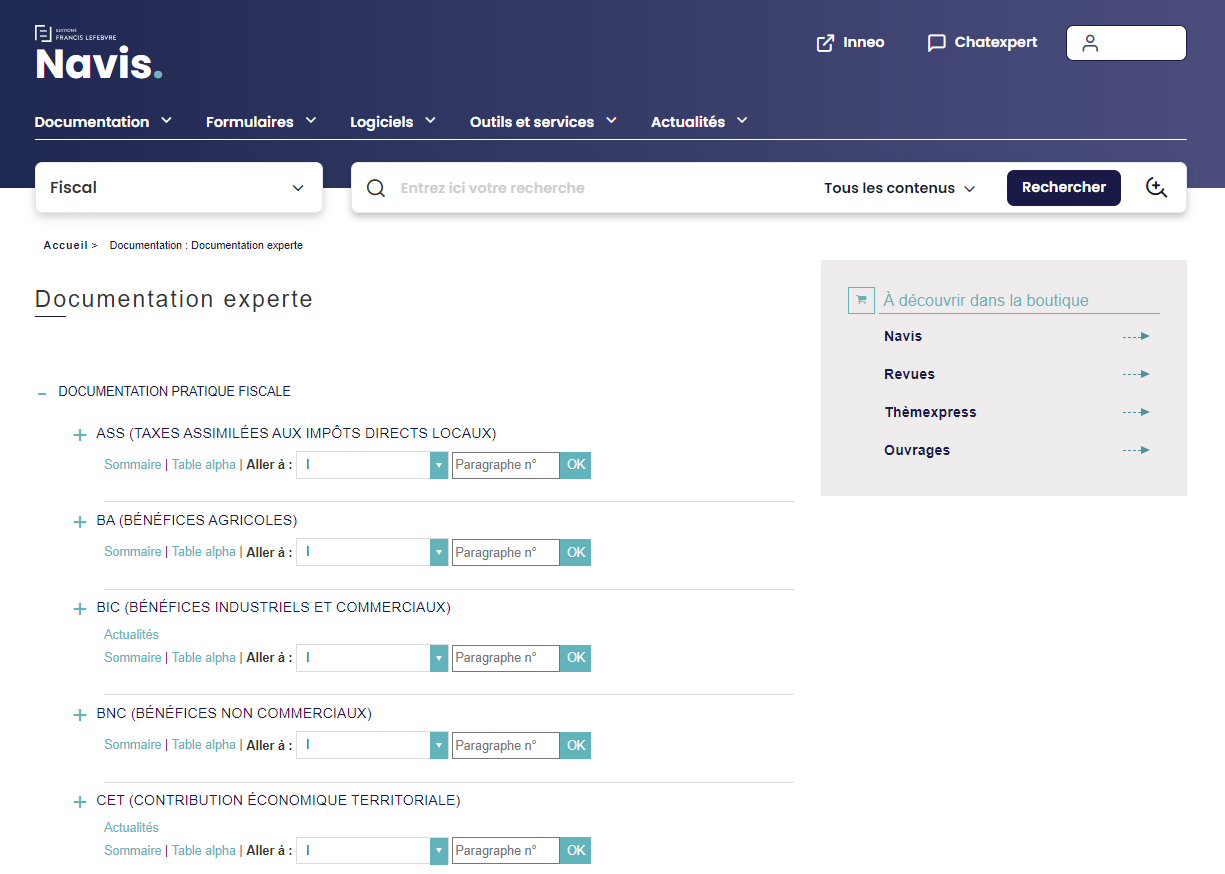

Un fonds documentaire pour une maîtrise totale et sans faille de l’information juridique

Retrouvez un véritable fonds documentaire de 28 séries (BIC, BNC, IR, RIE…) traitant les impôts directs, les taxes sur le chiffre d’affaires et les droits d’enregistrement en s’appuyant sur toutes les sources.

Les 28 séries de la documentation experte fiscale

- ASS (TAXES ASSIMILÉES AUX IMPÔTS DIRECTS LOCAUX)

- Taxes perçues au profit des collectivités locales

- Impositions perçues au profit de divers organismes

- BA (BÉNÉFICES AGRICOLES)

- Définition des bénéfices agricoles

- Champ d'application des régimes d'imposition

- Régimes du micro-BA et du forfait

- Régimes réels d'imposition (normal et simplifié)

- Régime transitoire d'imposition (régime supprimé)

- Changement de régime d'imposition

- Régimes spéciaux

- BIC (BÉNÉFICES INDUSTRIELS ET COMMERCIAUX)

- Généralités

- Définition des bénéfices industriels et commerciaux

- Territorialité de l'impôt

- Détermination du bénéfice imposable

- Produits

- Stocks et productions en cours

- Plus-values et moins-values d'actif

- Propriété industrielle et droits assimilés

- Charges

- Amortissements

- BIS Déductions exceptionnelles

- Charges financières

- Provisions

- Reports déficitaires

- Établissement de l'impôt

- Régimes spéciaux

- Cession ou cessation d'entreprise

- BNC (BÉNÉFICES NON COMMERCIAUX)

- Définition des bénéfices non commerciaux

- Détermination du bénéfice imposable

- Modalités d'imposition

- Régimes spéciaux

- CET (CONTRIBUTION ÉCONOMIQUE TERRITORIALE)

- Généralités

- Cotisation foncière des entreprises

- Cotisation sur la valeur ajoutée des entreprises

- Dégrèvements de contribution économique territoriale

- CF (CONTRÔLE FISCAL)

- Organisation générale du contrôle fiscal

- Prescription du droit de reprise de l'administration

- Droit de communication de l'administration

- Formes et modalités d'exercice du contrôle

- Droits et garanties des contribuables

- Procédures de rectification

- Procédures d'imposition d'office

- Sanctions

- Dispositions diverses liées au contrôle

- CONT (CONTENTIEUX)

- Généralités sur le contentieux fiscal

- Questions communes au contentieux fiscal

- Réclamation préalable auprès de l'administration

- Instance au tribunal administratif

- Appel

- Recours en cassation

- Contentieux spéciaux

- Dégrèvements ou restitutions d'office

- Juridiction gracieuse

- DC (DISPOSITIONS COMMUNES)

- Déclarations

- Centres de gestion, associations et organismes mixtes de gestion agréés

- Agréments fiscaux

- Outre-mer

- Sociétés de personnes et assimilées

- Organisation de l'administration et relations avec les contribuables

- Commissions administratives des impôts

- Régime fiscal des cotisations sociales

- Dispositions diverses

- DIR (RÉMUNÉRATIONS DES DIRIGEANTS DE SOCIÉTÉS)

- Préambule

- Sociétés anonymes

- Sociétés à responsabilité limitée

- Sociétés de personnes - Exploitations individuelles

- Sociétés en commandite et organismes divers

- Contrôle des rémunérations

- Règlement de dettes sociales par le dirigeant

- ENR (ENREGISTREMENT)

- Réglementation générale des droits d'enregistrement

- Partages et opérations assimilées

- Baux

- Cessions de fonds de commerce et assimilées

- Ventes d'immeubles

- Droits sur les sociétés

- Contrôle, recouvrement, contentieux

- Impôt du timbre

- Conventions et actes divers

- Mutations à titre gratuit (successions et donations)

- Perceptions diverses

- Impôt de solidarité sur la fortune (supprimé depuis le 1-1-2018)

- Impôt sur la fortune immobilière (IFI)

- EUR (FISCALITÉ DE L'UNION EUROPÉENNE)

- Fiscalité de l'Union européenne

- FB (TAXE FONCIÈRE SUR LES PROPRIÉTÉS BÂTIES)

- Champ d'application

- Exonérations

- Base d'imposition

- Modalités d'imposition

- Exonérations et dégrèvements spéciaux

- FNB (TAXE FONCIÈRE SUR LES PROPRIÉTÉS NON BÂTIES)

- Champ d'application

- Exonérations

- Base d'imposition

- Modalités d'imposition

- Dégrèvements spéciaux

- FONC (REVENUS FONCIERS)

- Revenus fonciers imposables

- Exemptions et régimes spéciaux

- Détermination du revenu brut foncier

- Charges déductibles

- Modalités d'imposition des revenus fonciers

- Régimes d'investissement immobilier locatif

- HAB (TAXE D'HABITATION)

- Champ d'application

- Exonérations et dégrèvements

- Base d'imposition

- Etablissement des impositions

- IMMO (FISCALITÉ IMMOBILIÈRE)

- TVA sur activités immobilières

- Plus-values immobilières

- Profits immobiliers (Marchands de biens - Lotisseurs - Profits de construction)

- Sociétés immobilières

- Régimes divers

- Contribution sur les revenus locatifs

- INT (CONVENTIONS INTERNATIONALES)

- IRPP (IMPÔT SUR LE REVENU DES PERSONNES PHYSIQUES)

- Champ d'application de l'impôt sur le revenu

- Base d'imposition

- Calcul de l'impôt sur le revenu

- Réductions et crédits d'impôt

- Établissement de l'impôt sur le revenu

- Paiement de l'impôt sur le revenu

- Régimes spéciaux

- Plafonnement des impôts directs en fonction du revenu (« Bouclier fiscal »)

- IS (IMPÔT SUR LES SOCIÉTÉS)

- Sociétés et collectivités imposables

- Modalités d'imposition à l'impôt sur les sociétés

- Paiement de l'impôt sur les sociétés

- Exonérations et régimes particuliers

- Groupes de sociétés

- Fusions de sociétés, scissions de sociétés et apports partiels d'actif

- Imposition forfaitaire annuelle des sociétés (IFA)

- Contributions additionnelles à l'IS

- Crédits et réductions d'impôt

- LOC (IMPÔTS DIRECTS LOCAUX)

- Dispositions générales des collectivités territoriales

- PRO (TAXE PROFESSIONNELLE)

- Introduction

- Champ d'application

- Exonérations

- Base d'imposition

- Calcul des cotisations

- Etablissement et paiement de la taxe

- REC (RECOUVREMENT DES IMPÔTS)

- Action en recouvrement

- Période d'exercice des poursuites

- Modalités de paiement

- Garanties du recouvrement

- Mesures de poursuites

- Contentieux du recouvrement

- RIE (RÉGIME D'IMPOSITION DES ENTREPRISES)

- Champ d'application des régimes d'imposition

- Régimes des micro-entreprises et de la franchise en base de TVA

- Imposition d'après le bénéfice réel

- Imposition d'après le chiffre d'affaires réel

- Dispositions diverses

- RM (REVENUS DES CAPITAUX MOBILIERS)

- Généralités

- Dividendes et distributions assimilées

- Modalités d'imposition des dividendes et distributions assimilées

- Produits des placements à revenu fixe

- Plus-values de cession de valeurs mobilières ou droits sociaux

- Régimes particuliers

- Mesures d'application et de contrôle

- TD (TAXES DIVERSES)

- Généralités

- Agriculture, pêche et secteur agroalimentaire

- Industrie

- Taxe sur les véhicules des sociétés

- Communication audiovisuelle et spectacles

- Activités financières

- Taxe sur les ventes de métaux et objets précieux

- Environnement

- Mines et gisements

- Surtaxe sur les eaux minérales

- Contribution sociale de solidarité des sociétés et taxe sur les surfaces commerciales

- CSG et autres contributions sociales

- Autres taxes

- TPS (TAXES ET PARTICIPATIONS SUR LES SALAIRES)

- Taxe sur les salaires

- Taxe d'apprentissage

- Participation-formation continue

- BIS Participation-formation continue : régime antérieur à la loi du 5 mars 2014

- Investissement obligatoire dans la construction

- TS (TRAITEMENTS, SALAIRES, PENSIONS ET RENTES VIAGÈRES)

- Professions ou activités salariées

- Eléments du salaire imposable

- Exonérations concernant les traitements et salaires

- Pensions et rentes viagères

- Détermination du montant imposable des traitements, salaires, pensions et rentes viagères

- Obligations des employeurs et débirentiers

- Participation des salariés

- TVA (TAXE SUR LA VALEUR AJOUTÉE)

- Généralités

- Champ d'application de la TVA (opérations imposables)

- Territorialité

- Trafic international des biens

- Exonérations

- Base d'imposition de la TVA

- Fait générateur et exigibilité de la TVA

- Taux de la TVA

- Régime des déductions

- Agriculture

- Activités immobilières

- Produits pétroliers et assimilés

- Régimes particuliers

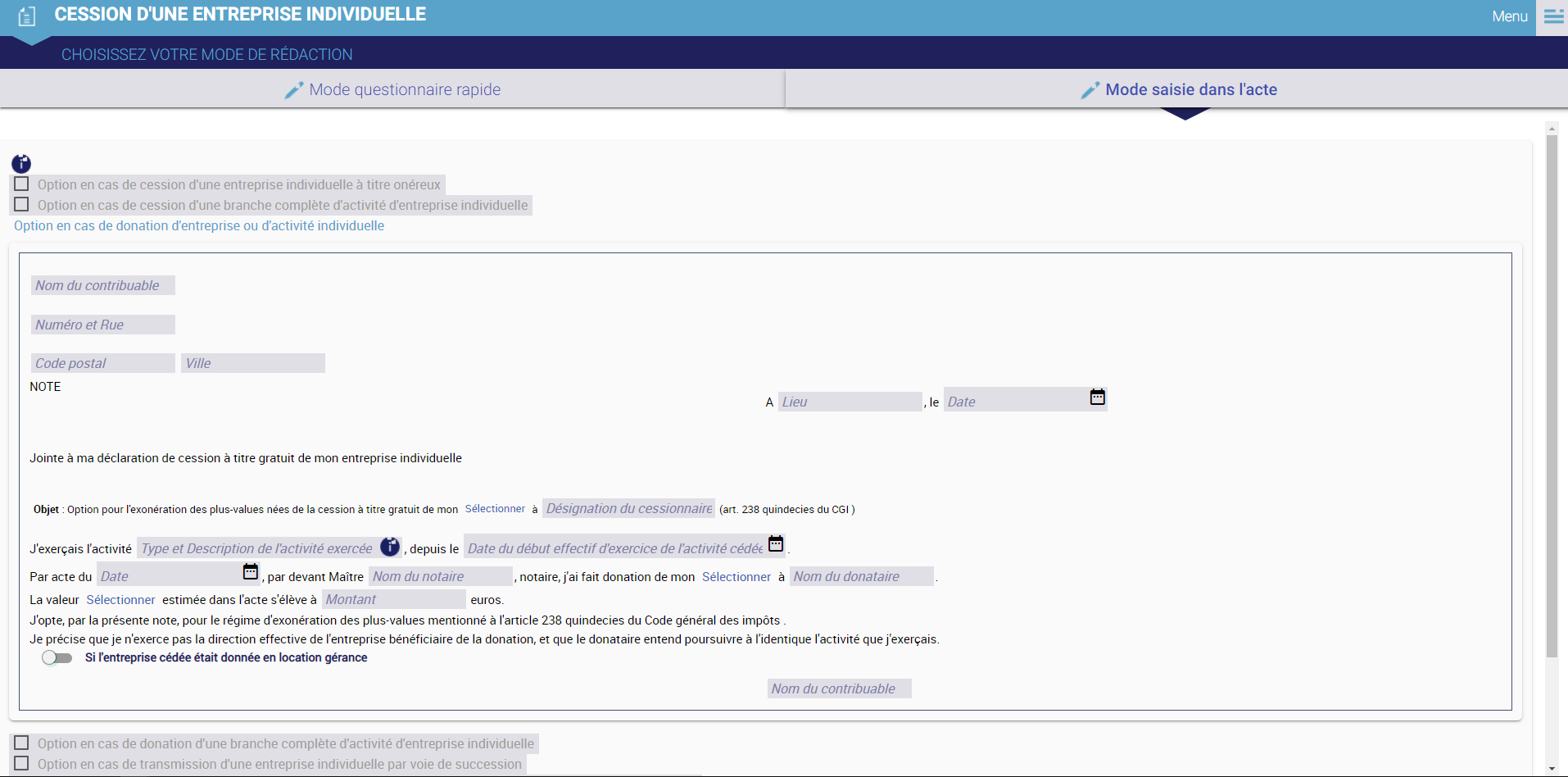

Rédigez des actes juridiquement irréprochables : plus de 500 modèles

Des modèles d’actes-types, de lettres pour sécuriser toutes les opérations des sociétés, respecter les procédures ou encore dialoguer « à armes égales » avec l’administration.

Les modèles

- Entreprises

- Régimes d'imposition

- Régimes d'imposition en matière de TVA

- Franchise de TVA - Option pour le paiement de la TVA

- Dénonciation de l'option pour le paiement de la TVA

- Régimes d'imposition en matière de BIC

- Option pour un régime réel d'imposition

- Option des entreprises nouvelles pour un régime réel d'imposition

- Première option pour un régime réel d'imposition : constatation des plus-values en franchise d'impôt

- Dénonciation de l'option pour le bénéfice réel

- Option des entreprises relevant du régime simplifié d'imposition pour le régime réel normal : si le chiffre d'affaires n'a pas dépassé les limites du régime simplifié

- Option des entreprises relevant du régime simplifié d'imposition pour le régime réel normal : si le chiffre d'affaires est passé dans les limites du régime simplifié l'année précédente

- Dénonciation de l'option pour le régime réel normal formulée par les entreprises relevant du régime simplifié d'imposition

- Régimes d'imposition en matière de BNC

- Dénonciation de l'option pour le régime de la déclaration contrôlée

- Transmissions d'entreprises

- Transmission d'entreprise inférieure à 500.000 euros : option pour l'exonération des plus-values

- Avertissement

- Cession d'une entreprise individuelle

- Cession d'une entreprise exploitée par une société de personnes

- Cession d'une entreprise exploitée par une société relevant de l'IS

- Cession de la totalité des parts d'une société de personnes

- Apport en société d'une entreprise individuelle : option pour le régime spécial de l'art. 151 octies du CGI

- Avertissement

- Clause à insérer dans l'acte d'apport

- Engagement à insérer dans l'acte de donation des titres

- Engagement à insérer dans l'acte constatant la transmission des titres par décès

- Engagement du donataire, par acte sous seing privé, à la suite de la transmission des titres

- Engagement des ayants droits du défunt, par acte sous seing privé, à la suite de la transmission des titres

- Cession d'entreprise : Demande d'étalement de l'IR afférent à la plus-value

- Demande d'étalement envoyée au Service des impôts des entreprises

- Départ en retraite (BIC) - Option pour l'exonération des plus-values

- Cession d'une entreprise individuelle dans le cadre d'un départ en retraite

- Cession de droits détenus dans certaines sociétés dans le cadre d'un départ en retraite

- Cession de son exploitation par une société de personnes dans le cadre du départ en retraite d'un associé

- Départ en retraite (BNC) - Option pour l'exonération des plus-values

- Cession d'une activité libérale individuelle dans le cadre d'un départ en retraite

- Cession de droits détenus dans certaines sociétés dans le cadre d'un départ en retraite

- Cession de son activité libérale par une société de personnes dans le cadre du départ en retraite d'un associé

- Départ en retraite (BA) - Option pour l'exonération des plus-values

- Cession d'une exploitation agricole individuelle dans le cadre d'un départ en retraite

- Cession de droits détenus dans certaines sociétés dans le cadre d'un départ en retraite

- Cession de son exploitation agricole par une société de personnes dans le cadre du départ en retraite d'un associé

- Transmission à titre gratuit (BIC) - Option pour le report d'imposition des plus-values

- Transmission à titre gratuit d'une entreprise - Option pour le report d'imposition des plus-values

- Maintien du report d'imposition des plus-values en cas de nouvelle transmission d'entreprise dans le délai de cinq ans

- Transmission à titre gratuit de parts d'une société de personnes dans laquelle le contribuable exerce son activité - Option pour le report d'imposition des plus-values

- Transmission à titre gratuit (BNC) - Option pour le report d'imposition des plus-values

- Transmission à titre gratuit d'une activité libérale - Option pour le report d'imposition des plus-values

- Maintien du report d'imposition des plus-values en cas de nouvelle transmission d'activité dans le délai de cinq ans

- Transmission à titre gratuit de parts d'une société de personnes dans laquelle le contribuable exerce son activité - Option pour le report d'imposition des plus-values

- Bénéfices Industriels et Commerciaux

- Option des SARL de famille pour le régime des sociétés de personnes

- Avertissement

- Option d'une SARL de famille préexistante pour le régime des sociétés de personnes

- Option d'une SARL de famille, lors de sa constitution, pour le régime des sociétés de personnes

- Transmission des statuts au service des finances publiques

- Révocation de l'option pour le régime des sociétés de personnes par une SARL de famille

- Option des sociétés de capitaux pour le régime des sociétés de personnes

- Option d'une société de capitaux pour le régime des sociétés de personnes

- Révocation de l'option d'une société de capitaux pour le régime des sociétés de personnes

- Option de l'EIRL pour l'assimilation à une EURL

- Option d'un entrepreneur EIRL pour l'assimilation à une EURL

- Option pour le régime fiscal des sociétés de capitaux

- Avertissement

- Option formulée par une société de personnes (autre qu'une EURL)

- Option formulée par une EURL

- Option formulée par un Groupement

- Révocation de l'option pour le régime des sociétés de personnes par une société de capitaux

- Renonciation à l'option pour l'IS par une société de personnes

- Exonération des activités créées dans des zones spécifiques

- Bassins d'emplois à redynamiser : option pour le régime d'exonération

- Zones de restructuration de la défense : option pour le régime d'exonération

- Zones de développement prioritaire : option pour le régime d'exonération

- Bénéfices Non Commerciaux

- Option pour l'imposition selon les créances acquises et les dépenses engagées

- Avertissement

- Option formulée par une personne physique

- Option formulée par une société de personnes

- Renonciation à l'option formulée par une personne physique

- Révocation de l'option formulée par une société de personnes

- SCP - Report d'imposition sur les plus-values afférentes aux biens non amortissables et aux échanges de titres dans le cadre de restructurations

- Avertissement

- Clauses à insérer dans le traité de fusion, le traité de scission ou l'acte d'apport (Option pour le régime spécial de l'article 151 octies A du CGI)

- Donation - Engagement à inclure dans l'acte authentique constatant la donation des titres

- Décès - Engagement à inclure dans l'acte authentique constatant la transmission des titres par décès

- Donation - Engagement par acte sous seing privé

- Décès - Engagement par acte sous seing privé

- Option d'une SCP pour l'IS

- Option pour l'IS formulée par une SCP

- Restructuration d'activité libérale : fractionnement de l'impôt sur les créances acquises

- Avertissement

- Apport d'une activité individuelle à une société de personnes exerçant une activité libérale, ou à une SEL

- Transformation d'une société de personnes en SEL

- Option d'une société de personnes exerçant une activité libérale pour l'IS

- Demande de fractionnement des créances acquises par l'associé d'une société de personnes

- Restructuration d'activité libérale : transfert de l'imposition des créances acquises

- Avertissement

- Apport par une personne physique de son activité individuelle non commerciale, soit à société de personnes ou à une SCP relevant du régime prévu aux articles 8 ou 8 ter du CGI, soit à une SEL

- Transformation d'une société de personnes relevant des articles 8 ou 8 ter du CGI et poursuivant une activité libérale en SEL

- Fusion ou scission d'une société de personnes poursuivant une activité non commerciale et relevant des articles 8 et 8 ter du CGI au profit d'une autre société de personnes ou d'une SCP soumise au même régime, ou d'une SEL

- Absorption ou scission d'une SCP

- Application de l'art 202 quater en cas d'option pour l'IS d'une société de personnes

- Agents d'assurances : option pour le régime des traitements et salaires

- Avertissement

- Demande présentée en cours d'exercice de la profession

- Demande présentée en début d'activité professionnelle

- Révocation de la demande

- Etat donnant la ventilation des sommes reçues suivant les parties versantes

- Production littéraire, scientifique, artistique ou sportive : option pour l'imposition sur la moyenne des bénéfices des années précédentes

- Avertissement

- Option exercée lors du dépôt de la déclaration de bénéfices ou de revenus

- Demande d'application de l'article 100 bis du CGI par voie de réclamation contentieuse

- Demande d'application de l'article 100 bis du CGI lors de l'acceptation des rectifications proposées

- Révocation de l'option exercée pour l'application de l'article 100 bis du CGI

- Apport en société de brevets par un inventeur

- Option pour le report d'imposition de la plus-value (apport en société de brevets par un inventeur)

- Transmission à titre gratuit des titres reçus en rémunération d'un apport de brevet ou droit assimilé

- Avertissement

- Donation - Clause d'engagement de conservation de titres

- Donation - Engagement de conservation de titres pris par acte sous seing privé par le donataire des titres

- Décès - Clause d'engagement de conservation de titres

- Décès - Engagement de conservation des titres pris par acte sous seing privé par l'héritier ou le légataire des titres

- Apport en société d'une activité professionnelle non commerciale ou libérale : option pour le régime spécial de l'art 151 octies du CGI

- Avertissement

- Clause à insérer dans l'acte d'apport

- Engagement à insérer dans l'acte de donation des titres

- Engagement à insérer dans l'acte constatant la transmission des titres par décès

- Engagement du donataire, par acte sous seing privé, à la suite de la transmission des titres

- Engagement des ayants droit du défunt, par acte sous seing privé, à la suite de la transmission des titres

- Option de l'EIRL pour l'assimilation à une EURL

- Option d'un entrepreneur EIRL pour l'assimilation à une EURL

- Auteurs d'oeuvres de l'esprit : régime spécial d'imposition dans la catégorie des BNC

- Auteurs d'oeuvres de l'esprit : option pour l'imposition dans la catégorie des BNC

- Agriculture

- Bénéfices Agricoles

- Changement de régime d'imposition sur option

- Avertissement

- Option pour un régime réel d'imposition (exploitant relevant du micro-BA)

- Option pour un régime réel d'imposition (GAEC relevant du micro-BA)

- Option d'une société agricole pour le régime réel normal

- Option pour le régime réel normal (exploitant relevant du régime réel simplifié)

- Option des exploitations nouvelles pour un régime de bénéfice réel

- Changement de régime réel sur option (simplifié/normal)

- Renonciation à l'option pour le régime réel simplifié d'imposition (exploitant ou GAEC relevant du micro-BA)

- Renonciation à l'option pour le régime réel normal (exploitant ou GAEC relevant du régime réel simplifié)

- Option pour l'imposition sur la moyenne triennale

- Avertissement

- Option pour la moyenne triennale

- Option présentée lors de la réponse à une proposition de rectification - moyenne triennale

- Option présentée par voie contentieuse dans le délai de réclamation - moyenne triennale

- Renonciation à l'option pour l'imposition sur la moyenne triennale

- Options diverses de l'exploitant agricole

- Option des personnes effectuant des opérations commerciales sur les animaux de boucherie et charcuterie pour le régime du bénéfice réel normal

- Régime optionnel des terres - Option

- Régime optionnel des terres - Renonciation

- Option des EARL pour l'IS

- Option d'un entrepreneur EIRL pour l'assimilation à une EARL

- Option pour l'étalement du bénéfice agricole exceptionnel

- Cession d'une exploitation agricole : demande d'étalement de l'IR afférent à la plus-value

- Demande d'étalement envoyée au Service des impôts des entreprises

- Apport d'une exploitation agricole : option pour le régime spécial de l'art. 151 octies du CGI

- Avertissement

- Clause à insérer dans l'acte d'apport

- Engagement à insérer dans l'acte de donation des titres

- Engagement à insérer dans l'acte constatant la transmission des titres par décès

- Engagement du donataire, par acte sous seing privé, à la suite de la transmission des titres

- Engagement des ayants droits du défunt, par acte sous seing privé, à la suite de la transmission des titres

- Régime de la TVA dans l'agriculture

- Option pour la TVA selon le régime simplifié agricole

- Renonciation à l'option des exploitants agricoles pour la TVA

- Option pour le dépôt de la déclaration de TVA selon l'exercice comptable (régime simplifié agricole)

- Renonciation à l'option pour le dépôt d'une déclaration annuelle selon l'exercice comptable

- Option pour le dépôt de déclarations de TVA mensuelles ou trimestrielles au lieu du paiement d'acomptes trimestriels

- Renonciation à l'option pour le dépôt de déclarations mensuelles ou trimestrielles dans le cadre du régime simplifié agricole

- Investissements Outre-Mer (IOM)

- Etat à joindre à la déclaration de revenus n°2042

- Etat à établir par les entreprises relevant de l'IR (Dispense d'agrément)

- Etat à établir par les entreprises relevant de l'IS (Dispense d'agrément)

- Transmission d'entreprise dans le cadre de l'article 41 du CGI

- Maintien de la réduction d'impôt en cas d'apport en société (art. 151 octies)

- Taxe sur la valeur ajoutée

- Acquisitions et livraisons intracommunautaires

- Option des PBRD au titre des acquisitions intracommunautaires

- Option par une personne physique

- Option par une société

- Dénonciation de l'option par une personne physique

- Dénonciation de l'option par une société

- Option sur les ventes à distance à partir de la France

- Option par une personne physique

- Option par une société

- Dénonciation de l'option par une personne physique

- Dénonciation de l'option par une société

- Activités bancaires et financières

- Option pour la TVA au titre des activités bancaires et financières

- Dénonciation de l'option pour la TVA sur les opérations bancaires et financières

- Collectivités locales

- Option des collectivités locales pour l'assujettissement à la TVA d'un service

- Déclaration unique pour les services de distribution de l'eau et de l'assainissement - Courrier au service des impôts

- Révocation de l'option pour la TVA par la collectivité

- Locations de terres et de bâtiments agricoles

- Avertissement

- Option par une personne physique

- Option par les membres d'une indivision

- Option par une personne morale

- Attestation à fournir si le bail est consenti à un agriculteur membre d'un GAEC ou d'une société d'exploitation agricole (SCEA, EARL) qui bénéficie de la mise à disposition des biens pris à bail

- Locations d'immeubles nus

- Avertissement

- Clause d'option pour la TVA à insérer dans un bail conclu avec un preneur non assujetti à la TVA

- Option par une société

- Option par une personne physique

- Dénonciation de l'option

- Droits d'auteur : renonciation à la retenue à la source de la TVA

- Courrier de renonciation au centre des finances publiques

- Courrier informant les éditeurs et sociétés de répartition des droits de la renonciation à la retenue à la source

- Dénonciation de la renonciation à la retenue à la source : courrier au centre des finances publiques

- Dénonciation de la renonciation à la retenue à la source : courrier aux éditeurs et sociétés de perception et répartition des droits

- Régime de la marge sur les livraisons d'oeuvres d'art, objets de collection et antiquités

- Option par une personne physique

- Option par une société

- Dénonciation de l'option par une personne physique

- Dénonciation de l'option par une société

- Paiement de la TVA sur les débits

- Option pour le paiement de la TVA sur les débits

- Renonciation à l'option pour le paiement de la TVA d'après les débits

- Renonciation aux formalités simplifiées de liquidation (Mini-réel)

- Lettre de renonciation aux formalités simplifiées de liquidation (Mini-réel)

- Dénonciation de la renonciation aux formalités simplifiées de liquidation (Mini-réel)

- Impôt sur le revenu

- Imposition du foyer fiscal

- Demande de rattachement d'un enfant majeur

- Demande d'imposition distincte d'un enfant mineur

- Dispense du prélèvement sur les intérêts et dividendes

- Demande de dispense du prélèvement sur les intérêts

- Demande de dispense du prélèvement sur les dividendes

- Comptes bancaires étrangers

- Avertissement

- Déclaration simple par un particulier

- Déclaration par un exploitant

- Déclaration dans le cadre d'une procuration

- Investissements locatifs Duflot-Pinel

- Avertissement

- Avertissement général

- Investissement direct par le contribuable

- Acquisition d'un logement neuf

- Acquisition d'un logement en l'état futur d'achèvement

- Acquisition d'un immeuble que le contribuable fait construire

- Acquisition d'un logement qui a fait l'objet de travaux concourant à la production d'un immeuble neuf

- Acquisition d'un logement qui fera l'objet de travaux concourant à la production d'un immeuble neuf

- Acquisition d'un logement à réhabiliter par l'acquéreur

- Acquisition d'un logement réhabilité par le vendeur

- Transformation d'un local en logement

- Acquisition d'un logement en vue de sa location à un organisme

- Investissement à travers une société relevant de l'IR

- Avertissement

- Engagement de louer le logement par la société

- Attestation annuelle fournie par la société

- Engagement de conservation des parts par l'investisseur

- Investissement à travers une SCPI

- Avertissement

- Documents établis par la SCPI

- Engagement de conservation des parts par l'investisseur

- Documents divers

- Prorogation de l'engagement de louer

- Reprise de l'engagement de louer par le conjoint survivant ou divorcé

- Attestation de prise en compte de la réglementation thermique

- Investissements forestiers

- Investissements forestiers par une personne physique

- Engagement en cas d'acquisitions de bois et forêts

- Engagement en cas de travaux forestiers

- Investissements par un groupement forestier ou une société d'épargne forestière

- Acquisitions ou souscriptions de parts

- Avertissement

- Courrier du contribuable informant le groupement ou la société de l'acquisition ou la souscription de parts

- Engagement à prendre par le groupement ou la société

- Engagement à prendre par le contribuable

- Etat annuel à établir par le groupement ou la société

- Travaux forestiers

- Avertissement

- Engagement à prendre par le groupement ou la société

- Engagement à prendre par le contribuable

- Etat annuel à établir par le groupement ou la société

- Départ de France

- Courrier au centre des finances publiques lors du départ

- Note jointe à la déclaration de revenus l'année suivant le départ de France

- Exit Tax

- Transfert du domicile à l'étranger

- Avertissement

- Information de l'administration en cas de transfert dans un Etat ouvrant droit au sursis automatique

- Information de l'administration et demande de sursis en cas de transfert dans un Etat n'ouvrant pas droit au sursis automatique

- Transmission de déclarations l'année suivant le transfert de domicile

- Transfert ultérieur du domicile d'un Etat étranger dans un autre Etat étranger

- Information de l'administration en cas de transfert dans un Etat ouvrant droit au sursis automatique

- Information de l'administration et demande de sursis en cas de transfert dans un Etat n'ouvrant pas droit au sursis automatique

- Transmission de déclarations l'année suivant le transfert de domicile

- Demandes de dégrèvement ou restitution de l'Exit tax

- Avertissement

- Demande de dégrèvement par un contribuable bénéficiant du sursis

- Demande de restitution si le contribuable a payé l'Exit tax

- Demande de dégrèvement après décès du contribuable qui bénéficiait du sursis

- Demande de restitution après décès du contribuable ayant payé l'Exit tax

- Impôts directs locaux

- Taxe d'habitation

- Réclamation concernant la taxe d'habitation

- Demande de dégrèvement de la majoration de taxe d'habitation pour résidences secondaires

- CFE

- Demande de dégrèvement de la CFE

- Patrimoine

- Réduction d'IR sur les intérêts d'emprunt pour la reprise d'une PME

- Avertissement

- Etat individuel établi par la société reprise

- Informations supplémentaires à fournir par le contribuable

- Engagement de conservation des titres

- Pacte Dutreil - Exonération partielle des titres de sociétés par engagement de conservation

- ISF - Régime en vigueur jusqu'au 31/12/2017

- Avertissement - Régime en vigueur jusqu'au 31/12/2017

- Avertissement

- Engagement collectif de conservation de titres - Régime en vigueur jusqu'au 31/12/2017

- Engagement collectif de conservation

- Existence d'une société interposée - Engagement collectif de conservation

- Existence de deux sociétés interposées - Engagement collectif de conservation

- Avenant à l'acte d'engagement : Adhésion d'un nouvel associé

- Avenant à l'acte d'engagement : Adhésion du cessionnaire de titres

- Courriers de transmission ou d'information - Régime en vigueur jusqu'au 31/12/2017

- Attestation annuelle du redevable certifiant que les titres sont restés sa propriété l'année précédente

- Document établi par le redevable indiquant les changements dans la direction de la société pour les années suivant l'expiration de l'engagement collectif

- Envoi de l'engagement collectif au centre des finances publiques pour enregistrement

- Envoi au centre des finances publiques d'un avenant à l'engagement collectif

- Courrier d'un associé notifiant à la société la souscription d'un engagement collectif de conservation

- Courriers d'information de la société à ses associés - Régime en vigueur jusqu'au 31/12/2017

- Courrier de la société adhérente informant ses associés de la préparation d'un engagement collectif de conservation (participation directe)

- Courrier de la société adhérente informant ses associés de l'enregistrement d'un engagement collectif de conservation (participation directe)

- Courrier de la société adhérente informant ses associés personnes morales de la préparation d'un engagement collectif de conservation (participation indirecte)

- Courrier de la société adhérente informant ses associés personnes morales de l'enregistrement d'un engagement collectif de conservation (participation indirecte)

- Courrier d'une 'société associée' informant ses associés personne physique de la préparation d'un engagement collectif de conservation (participation indirecte)

- Courrier d'une 'société associée' informant ses associés personne physique de l'enregistrement d'un engagement collectif de conservation (participation indirecte)

- Attestations à fournir par la société dont les titres font l'objet de l'engagement - Régime en vigueur jusqu'au 31/12/2017

- Attestation pour la première année d'application du régime d'exonération

- Attestation pour les années suivantes (jusqu'à l'année suivant celle du terme de l'engagement collectif)

- Document précisant l'activité ou les fonctions de direction exercées par l'associé signataire de l'engagement : première année d'application du régime d'exonération

- Document précisant l'activité ou les fonctions de direction exercées par l'associé signataire de l'engagement : années suivantes

- Attestation en cas de non-respect de l'engagement collectif

- Attestation en cas de non-respect de l'engagement collectif et souscription d'un nouvel engagement

- Attestation en cas d'abaissement de la participation en dessous des seuils par suite d'une augmentation de capital

- Attestation en cas d'abaissement de la participation en dessous des seuils minima par suite de l'annulation de titres pour cause de liquidation judiciaire

- Attestations à fournir par les autres sociétés - Régime en vigueur jusqu'au 31/12/2017

- Attestation de la société qui détient les titres de la société signataire de l'engagement de conservation

- Attestation de la société bénéficiaire en cas d'opération de fusion ou de scission

- Donation de titres

- Engagement collectif de conservation

- Engagement collectif de conservation portant sur les titres de la société exploitante ou de la société holding animatrice

- Existence d'une société interposée - Engagement collectif de conservation

- Existence de deux sociétés interposées - Engagement collectif de conservation

- Avenant à l'acte d'engagement : Adhésion d'un nouvel associé

- Avenant à l'acte d'engagement : Adhésion du cessionnaire de titres

- Engagement individuel de conservation

- Détention directe des titres - Engagement individuel de conservation

- Détention directe des titres - Don manuel - Engagement individuel de conservation

- Existence d'une société interposée - Engagement individuel de conservation

- Existence d'une société interposée - Don manuel - Engagement individuel de conservation

- Existence de deux sociétés interposées - Engagement individuel de conservation

- Engagement individuel lorsque l'engagement collectif de conservation est réputé acquis

- Engagement par une société holding de conserver les titres d'une société opérationnelle placés sous engagement individuel de conservation

- Courriers à effectuer par le contribuable

- Envoi de l'engagement collectif au centre des finances publiques pour enregistrement

- Courrier d'un associé notifiant à la société la souscription d'un engagement collectif de conservation

- Attestations à fournir par les sociétés

- Attestation de la société à l'appui de la donation ou du don manuel des titres

- Apport des titres à une société holding - Engagement et courrier d'information à l'attention de la société dont les titres ont été apportés

- Courriers d'information de la société à ses associés

- Courrier de la société adhérente informant ses associés de la préparation d'un engagement collectif de conservation (participation directe)

- Courrier de la société adhérente informant ses associés de l'enregistrement d'un engagement collectif de conservation (participation directe)

- Courrier de la société adhérente informant ses associés personnes morales de la préparation d'un engagement collectif de conservation (participation indirecte)

- Courrier de la société adhérente informant ses associés personnes morales de l'enregistrement d'un engagement collectif de conservation (participation indirecte)

- Courrier d'une 'société associée' informant ses associés personne physique de la préparation d'un engagement collectif de conservation (participation indirecte)

- Courrier d'une 'société associée' informant ses associés personne physique de l'enregistrement d'un engagement collectif de conservation (participation indirecte)

- Transmission par décès de titres

- Engagement collectif de conservation

- Engagement collectif de conservation

- Existence d'une société interposée - Engagement collectif de conservation

- Existence de deux sociétés interposées - Engagement collectif de conservation

- Engagement collectif de conservation pris par les héritiers ou légataires

- Avenant à l'acte d'engagement : Adhésion d'un nouvel associé

- Avenant à l'acte d'engagement : Adhésion du cessionnaire de titres

- Engagement individuel de conservation

- Avertissement

- Détention directe des titres - Engagement individuel de conservation

- Existence d'une société interposée - Engagement individuel de conservation

- Existence de deux sociétés interposées - Engagement individuel de conservation

- Engagement individuel lorsque l'engagement collectif de conservation est réputé acquis

- Engagement individuel en cas d'absence d'engagement collectif de conservation avant le décès

- Courriers d'information de la société à ses associés

- Courrier de la société adhérente informant ses associés de la préparation d'un engagement collectif de conservation (participation directe)

- Courrier de la société adhérente informant ses associés de l'enregistrement d'un engagement collectif de conservation (participation directe)

- Courrier de la société adhérente informant ses associés personnes morales de la préparation d'un engagement collectif de conservation (participation indirecte)

- Courrier de la société adhérente informant ses associés personnes morales de l'enregistrement d'un engagement collectif de conservation (participation indirecte)

- Courrier d'une 'société associée' informant ses associés personne physique de la préparation d'un engagement collectif de conservation (participation indirecte)

- Courrier d'une 'société associée' informant ses associés personne physique de l'enregistrement d'un engagement collectif de conservation (participation indirecte)

- Attestations à fournir par les sociétés

- Attestation de la société à l'appui de la déclaration de succession comportant des titres ayant fait l'objet d'un engagement collectif de conservation

- Attestation de la société à l'appui de la déclaration de succession lorsque l'engagement collectif est réputé acquis

- Apport des titres à une société holding - Engagement et courrier d'information à l'attention de la société dont les titres ont été apportés

- Transmissions d'entreprises individuelles faisant l'objet d'un engagement de conservation

- Engagement des donataires à inclure dans l'acte de donation

- Engagement des héritiers à joindre à la déclaration de succession

- Transmissions de sociétés unipersonnelles avec engagement individuel de conservation

- Engagement du donataire d'une société unipersonnelle

- Engagement de l'héritier d'une société unipersonnelle

- Paiement fractionné ou différé

- Demande de paiement fractionné ou différé des droits de succession

- Avertissement

- Demande de paiement fractionné formulée au pied de la déclaration de succession

- Demande de paiement fractionné formulée distinctement et jointe à l'envoi de la déclaration de succession

- Demande de paiement différé formulée au pied de la déclaration de succession

- Demande de paiement différé formulée distinctement et jointe à l'envoi de la déclaration de succession

- Demande de paiement fractionné sur les droits afférents aux apports en société

- Avertissement

- Avertissement général

- Sur certains apports en société (art. 809 I-3°)

- Demande de paiement fractionné portée au pied de l'acte d'apport

- Demande de paiement fractionné formulée distinctement et jointe à l'acte d'apport présenté à la formalité

- En cas de changement du régime fiscal d'une société (art. 809 II)

- Demande de paiement fractionné en cas de changement du régime fiscal d'une société

- Transmissions d'entreprises à titre gratuit : paiement différé et fractionné des droits de mutation

- Avertissement

- Demande de paiement fractionné et différé présentée au pied de l'acte de donation

- Demande de paiement fractionné et différé jointe à l'acte de donation

- Demande de paiement fractionné et différé présentée au pied de la déclaration de succession

- Demande de paiement fractionné et différé jointe à la déclaration de succession

- Engagement de conservation pour le maintien du paiement différé et fractionné en cas d'apport, de fusion ou de scission

- Actualisation des données concernant les garanties

- Actualisation des données concernant les titres donnés en garanties dans le cadre d'un paiement fractionné ou différé

- Réduction ISF-PME - Régime en vigueur jusqu'au 31/12/2017

- Avertissement

- Avertissement général

- Souscriptions au capital d'une société non cotée - Régime en vigueur jusqu'au 31/12/2017

- Etat individuel à fournir par une société opérationnelle non cotée

- Etat individuel à fournir par une société holding non cotée

- Souscriptions au capital d'une société cotée sur un marché organisé - Régime en vigueur jusqu'au 31/12/2017

- Demande du redevable à la société holding

- Etat individuel à fournir par la société holding

- Souscriptions au capital d'une société cotée sur un marché non réglementé - Régime en vigueur jusqu'au 31/12/2017

- Note à joindre à la déclaration ISF (souscription au capital d'une société cotée sur un marché non réglementé)

- Cession forcée des titres par un actionnaire minoritaire - Régime en vigueur jusqu'au 31/12/2017

- Avertissement

- Attestation de la société dont les titres sont cédés

- Attestation de la société dont les titres sont souscrits en remploi

- Cession forcée par une société holding de ses titres dans une société cible - Courrier et attestations aux associés

- Souscriptions de parts de fonds - Régime en vigueur jusqu'au 31/12/2017

- Demande du contribuable à envoyer à la société de gestion ou dépositaire des actifs du fonds

- Etat individuel à délivrer par la société gestionnaire ou dépositaire des actifs du fonds

- Art 150-0 B Ter - Apport-cession de titres à une société contrôlée

- Avertissement

- Avertissement général

- Attestations à fournir par la société bénéficiaire de l'apport

- Attestation à fournir l'année de l'apport

- Attestation et engagement de réinvestissement en cas d'évènement sur les titres dans les trois ans de l'apport

- Attestation en cas de réalisation de l'engagement de réinvestir

- Attestation en cas de défaut de réalisation de l'engagement de réinvestir

- Lettre de transmission d'une attestation à l'apporteur des titres

- Attestations si l'apport est réalisé par l'intermédiaire d'une société ou d'un groupement relevant de l'IR

- Attestation à fournir l'année de l'apport

- Attestation et engagement de réinvestissement en cas d'évènement sur les titres dans les trois ans de l'apport

- Attestation en cas de réalisation de l'engagement de réinvestir

- Attestation en cas de défaut de réalisation de l'engagement de réinvestir

- Lettre de transmission d'une attestation à la société apporteuse des titres

- Donation des titres reçus en rémunération de l'apport

- Courrier informant le donataire

- Clause à insérer dans l'acte de donation pour informer le donataire

- Courrier informant la société bénéficiaire de l'apport

- Contrôle

- Avertissement

- Avertissement général

- Exercice du contrôle

- Contrôle sur demande du contribuable

- Contrôle sur demande - Exploitant individuel

- Contrôle sur demande - Personne morale

- Contrôle sur demande concernant le crédit d'impôt recherche - Exploitant individuel

- Contrôle sur demande concernant le crédit d'impôt recherche - Personne morale

- Contrôle sur demande d'une déclaration de succession

- Contrôle sur demande d'un acte de donation

- Réponses à demandes d'éclaircissement et justifications

- Réponse à une demande d'éclaircissements

- Demande de report de délai suite à une demande d'éclaircissement

- Réponse à une demande de justifications

- Demande de report de délai suite à une demande de justifications

- Réponses et demandes diverses

- Réponse à une relance amiable

- Demande de report du commencement effectif du contrôle (après réception d'un avis de vérification)

- PME créancière de l'Etat : demande de suspension des contrôles fiscaux

- Procédure de régularisation en cours de contrôle

- Demande de régularisation en cours de contrôle

- Saisine du Défenseur des droits

- Saisine du Défenseur des droits

- Procédure contradictoire

- Courriers du contribuable suite à une proposition de rectification

- Demande de prorogation du délai de réponse

- Acceptation par le contribuable d'une proposition de rectification

- Refus global par le contribuable d'une proposition de rectification

- Acceptation partielle ou conditionnelle par le contribuable d'une proposition de rectification

- Demande de déduction en cascade des rappels d'IS, sur les revenus réputés distribués

- Renonciation à la déduction en cascade des rappels de taxes sur le chiffre d'affaires

- Saisine de la Commission IDTCA (Commission des Impôts Directs et des Taxes sur le Chiffre d'Affaires)

- Avertissement

- Saisine de la Commission locale par une Personne physique

- Saisine de la Commission locale par une Société

- Saisine de la Commission Nationale par une société non membre d'un groupe intégré

- Saisine de la Commission Nationale par une société membre d'un groupe fiscalement intégré

- Saisine de la Commission Nationale par une personne physique (rémunérations estimées excessives)

- Saisine de la Commission Départementale de Conciliation

- Saisine de la Commission Départementale de Conciliation

- Saisine du Comité Consultatif du crédit d'impôt recherche

- Saisine du Comité Consultatif du crédit d'impôt recherche

- Recours hiérarchiques

- Recours hiérarchique auprès de l'Inspecteur Principal ou Divisionnaire lors d'une vérification ou d'un examen de comptabilité

- Recours hiérarchique auprès de l'interlocuteur départemental lors d'une vérification ou d'un examen de comptabilité

- Recours hiérarchique auprès de l'Inspecteur Principal ou Divisionnaire lors d'un ESFP

- Recours hiérarchique auprès de l'interlocuteur départemental lors d'un ESFP

- Taxation d'office

- Observations du contribuable après notification d'une imposition d'office

- Saisine de la Commission IDTCA par un contribuable taxé d'office après ESFP

- Régularisation des avoirs à l'étranger - Régime en vigueur jusqu'au 31/12/2017

- Avertissement et coordonnées des services compétents

- Lettre d'intention - Régime en vigueur jusqu'au 31/12/2017

- Lettre d'intention

- Correspondances - Régime en vigueur jusqu'au 31/12/2017

- Demande de renseignements à l'établissement financier gestionnaire des comptes

- Lettre de transmission du dossier de régularisation à l'administration

- Dossier de régularisation - Régime en vigueur jusqu'au 31/12/2017

- Recouvrement

- Avertissement

- Avertissement général

- Opposition à contrainte

- Recours préalable auprès de l'administration

- Opposition à contrainte

- Recours devant les juridictions administratives en cas de rejet de l'opposition à contrainte

- Recours devant le TA après le rejet de l'opposition à contrainte

- Référé en suspension de l'exécution d'un acte de poursuite

- Recours devant les juridictions judiciaires en cas de rejet de l'opposition à contrainte

- Avertissement

- Assignation à quinzaine devant le TGI

- Assignation à jour fixe - Demande d'autorisation

- Assignation à jour fixe - Ordonnance du Président du TGI

- Assignation à jour fixe après réception de l'autorisation

- Opposition à poursuites

- Recours préalable auprès de l'administration

- Opposition à poursuite

- Recours devant le juge de l'exécution en cas de rejet de l'opposition à poursuites

- Avertissement

- Assignation à jour fixe - Demande d'autorisation

- Assignation à jour fixe - Ordonnance du Président du TGI

- Assignation à jour fixe après réception de l'autorisation

- Délais de paiement

- Avertissement

- Demande de délais de paiement par un particulier

- Demande de délais de paiement par un entrepreneur individuel

- Demande de délais de paiement par une personne morale

- Demande de délais de paiement par un agriculteur victime de calamités naturelles

- Demande de délais de paiement en cas de baisse brutale de revenus

- Contribuable créancier de l'Etat - Demande de différé de règlement

- PME créancière de l'Etat - Demande de suspension d'un rappel d'impôt faisant suite à une vérification de comptabilité

- Demande d'intervention de la CCSF (Commission départementale des Chefs de Services Financiers)

- Autres procédures liées au recouvrement

- Référé en suspension de l'exécution du titre exécutoire

- Demande de suspension des poursuites (adressée au comptable public chargé du recouvrement)

- Contestation par le dirigeant d'une personne morale de l'engagement de sa responsabilité par le Comptable Public

- Contentieux

- Avertissement

- Avertissement général

- Réclamations contentieuses

- Réclamations préalables générales

- Réclamation préalable générale

- Réclamation fondée sur la non-conformité à une règle de droit supérieure

- Réclamations préalables consécutives à une procédure de contrôle fiscal

- Avertissement

- Réclamation suite à une vérification de comptabilité ou un contrôle sur pièces

- Réclamation contre une réduction de déficit

- Réclamation suite à un ESFP (examen de situation fiscale personnelle)

- Sursis de paiement

- Demande de sursis auprès du service des impôts

- Courrier au Comptable Public l'informant d'une demande de sursis de paiement

- Réponse du contribuable au Comptable Public qui lui demande de constituer des garanties

- Référé fiscal en cas de contestation sur les garanties

- Référé fiscal en cas de contestation des mesures conservatoires

- Appel d'une ordonnance de rejet du Juge du référé fiscal

- Demande de remboursement des frais exposés par le contribuable pour constituer des garanties

- Saisine des juridictions administratives

- Saisine du TA après rejet explicite de la réclamation contentieuse

- Saisine du TA après rejet implicite de la réclamation contentieuse

- Requête aux fins d'expertise en cours d'instance devant le TA

- Demande de production d'un mémoire en défense

- Mise en demeure de l'administration pour la production de son mémoire en défense

- Appel d'un jugement du TA auprès de la CAA

- Référé-suspension : demande au président du TA par le contribuable qui a produit une réclamation contentieuse contre une imposition exigible

- Référé-suspension : demande de suspension de l'imposition contestée auprès du président du TA (à l'occasion d'un recours devant le TA contre le rejet d'une réclamation par le service des impôts)

- Référé-suspension : demande de suspension de la mise en recouvrement de l'imposition auprès du président de la CAA (après jugement défavorable du TA)

- Recours contre une procédure de flagrance fiscale

- Saisine du juge du référé fiscal

- Saisine du TA (en l'absence de décision du juge du référé fiscal)

- Appel contre l'ordonnance de référé

- Poursuites pénales engagées sur plainte de l'administration fiscale

- Informations à fournir à la Commission des Infractions Fiscales

- Saisine de la juridiction judiciaire

- Assignation devant le TGI (après rejet de la réclamation contentieuse)

- Demande d'expertise en cours d'instance devant le TGI

- Appel d'un jugement du TGI devant la Cour d'appel

- Responsabilité solidaire des époux et partenaires de Pacs

- Avertissement

- Demande en décharge de responsabilité concernant l'IR

- Demande en décharge de responsabilité concernant la taxe d'habitation

- Demande en décharge de solidarité portant sur l'ISF ou l'IFI

- Demande gracieuse de décharge de responsabilité après rejet de la demande contentieuse

- Recours devant le TA

- Assignation devant le TGI

- Contentieux spéciaux

- Recours pour excès de pouvoir en matière fiscale

- Demande de constat en matière fiscale

- Saisine du Juge du référé administratif aux fins d'ordonner toutes mesures utiles

- Responsabilité de l'Etat

- Requête administrative préalable engageant la responsabilité des services fiscaux

- Saisine du juge après rejet d'un recours en indemnisation pour faute commise par l'Etat

- Mesures gracieuses

- Avertissement

- Avertissement général

- Demande de remise

- Remise sur la cotisation fiscale

- Demande de remise générale (pour des motifs de gêne ou d'indigence)

- Demande de remise par un contribuable âgé disposant de faibles ressources

- Demande de remise par un tiers au profit d'un contribuable âgé disposant de faibles ressources

- Demande de remise suite au décès d'un contribuable

- Demande de remise en cause du rattachement des enfants majeurs

- Demande visant l'imposition distincte de l'enfant mineur

- Demande de remise par un époux ou partenaire de Pacs non divorcé ni séparé

- Demande de remise par une personne divorcée ou séparée de son conjoint

- Demande en décharge de responsabilité solidaire pour le paiement d'impositions dues par un tiers

- Remise sur les majorations ou pénalités

- Demande de remise de la majoration de 10% pour paiement tardif d'un impôt direct

- Demande de remise ou de modération des pénalités

- Demande de transaction portant sur des pénalités

- Recours

- Recours au Directeur des finances publiques (contre une décision gracieuse prise par un agent délégataire)

- Recours auprès du ministre chargé du budget (contre une décision gracieuse prise par un Directeur des finances publiques)

- Recours auprès du Tribunal Administratif (contre une décision prise dans le cadre de la juridiction gracieuse)

- Procédures diverses

Une gestion efficace et fiable de tous les aspects juridiques de votre structure

Accédez directement au fonds que vous souhaitez consulter : Mémentos, revues, fiches pratiques, codes, simulateurs…

Ciblez votre requête avec les options de recherche, effectuez de la veille sur recherche. Tous les documents sont enrichis de liens qui vous permettent de naviguer facilement de document en document.

Toutes les fonctionnalités présentes dans Navis

- Accédez à l’agenda Fiscal afin de voir les prochaines échéances à ne pas manquer et les échéances antérieures pour vérifier que tout est en règle

- Organisez votre page d’accueil pour travailler efficacement

- Créez des dossiers pour y insérer des documents juridiques

Jurisprudence : Toute la jurisprudence, la doctrine Lefebvre Dalloz en plus !

NOUVEAU ! Accédez rapidement à l’intégralité de la base de données de jurisprudence de Lefebvre Dalloz et trouvez les décisions pertinentes en quelques clics seulement grâce à Jurisprudence.

Commencez votre visite guidée de Navis

Navis remporte le trophée or dans la catégorie "Documentation technique - périodiques" du Palmères Le Monde du Chiffres 2025

Témoignage

Notre cabinet utilise la solution NAVIS depuis 1998. Ce fonds documentaire est essentiel à notre activité et nous permet de sécuriser nos réponses, c’est un gage de qualité pour nous. Il s'agit d’une source d’information complète en social, en droit des sociétés et bien entendu en fiscal, notre cœur de métier. Nous recevons beaucoup de questions concernant les contrats étrangers, et NAVIS nous permet d’avoir accès aux mises à jour des conventions fiscales internationales. C’est un outil dont on ne pourrait plus se passer.

Hervé Forestier, F.M. Experts

Voir aussi

Options

- La Bibliothèque Numérique

Une sélection d’ouvrages en version numérique directement dans votre NAVIS.

3 matières disponibles : Fiscal, Social, Droit des affaires.

- La possibilité d'ajouter des Mémentos en ligne pour étendre vos recherches à d’autres matières.

- PRISE EN MAIN

Une prise en main personnalisée d'une heure pour maîtriser toutes les fonctionnalités de la plateforme.

Pour en savoir plus, cliquez ici

Smart contrôle fiscal : l'outil en ligne de suivi de vos missions d'assistance au contrôle fiscal.

Le concept Navis

Suivre l’actualité législative et jurisprudentielle

L’analyse approfondie et sans délai des nouvelles mesures législatives et administratives,

Un panorama complet de l’actualité jurisprudentielle : essentiel de l’actualité assortie d’études et de doctrine.

Répondre à des questions précises en un minimum de temps

Les Mémentos pratiques et complets : présentation des règles générales et analyse des cas particuliers,

Les sources clairement expliquées pour résoudre les problèmes rencontrés dans leur application.

Rechercher de façon exhaustive une loi précise, les réglementations ou la jurisprudence associée

L’accès aux sources officielles commentées : textes législatifs ou réglementaires, circulaires et instructions administratives, réponses ministérielles et jurisprudence,

Des textes illustrés d’exemples concrets, de tableaux synoptiques et de renseignements pratiques.

Prendre rapidement connaissance d’un sujet particulier au travers de synthèses

Des dossiers complets sur des sujets de fond ou d’actualité pour une synthèse claire et précise,

Des ouvrages pratiques et complets dédiés aux thèmes centraux du droit de l’entreprise.

Rédiger des actes juridiquement irréprochables

Des modèles d’actes-types, de lettres pour sécuriser toutes les opérations des sociétés, respecter les procédures ou encore dialoguer « à armes égales » avec l’administration.

- Documentation experte fiscale

- Mémentos en ligne : Fiscal, TVA, intégration fiscale

- Actualités : Feuillet rapide fiscal social, bulletin navis fiscal, bulletin des conclusions fiscales, revue de jurisprudence fiscale

- Formulaire Fiscal : Plus de 500 modèles interactifs pour gérer tous vos dossiers fiscaux et dialoguer « à armes égales » avec l’administration !

- Code Fiscal

- Sources : BOFiP impôts, avis du comité des l’Abus de droit fiscal

- Themexpress

- Fiscalité internationale : Plus de 70 conventions fiscales bilatérales consolidées

- Fiches pratiques

- Chatexpert : Chat avec nos experts en illimité

- L’Appel Expert : Un forfait de 3 questions avec nos experts

- Paiement mensuel

- Paiement comptant

Autres produits qui peuvent vous intéresser

La plateforme documentaire pour maîtriser tous les aspects de la vie de l’entreprise, le droit commercial, le droit des sociétés et de la concurrence